Что нужно сделать, прежде чем открывать ИП

Для начала убедитесь, что ваш бизнес разрешено вести от имени ИП, изучите перечень запрещенных видов деятельности для индивидуальных предпринимателей.

Вот, что не подходит для ИП:

Производство и реализация алкогольной продукции.

Охранная деятельность.

Производство, обслуживание и продажа военной, авиатехники, боеприпасов, а также воздушные перевозки.

Изготовление лекарственных препаратов.

Продажа фейерверков и пиротехнических средств.

Организация фондов – страховых, инвестиционных, пенсионных.

Несколько вариантов бизнеса для ИП:

Игровой клуб виртуальной реальности

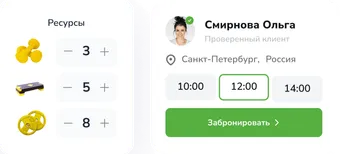

Фитнес-клуб и много другое.

Проверьте также, нужна ли вам лицензия или специальное разрешение. Уточнить это можно в законе “О лицензируемых видах деятельности”. Если лицензия требуется, до ее получения вы не вправе начинать деятельность.

Что нужно для открытия ИП в 2021 году

Обязательно в 2021 году необходимо предоставить 2 документа:

Заявление по форме P21001

Копии всех заполненных страниц паспорта

Также существует перечень документов для определенных случаев:

Квитанция об оплате госпошлины, если производится личная подача заявления в налоговую инспекцию.

Нотариальная доверенность, если заявление подает другой человек.

Копия вида на жительство для предпринимателей с иностранным гражданством.

Свидетельство о браке и разрешение от одного из родителей, при подаче заявления несовершеннолетним.

Справка об отсутствии судимости требуется для регистрации отдельных видов деятельности. Например, при работе с несовершеннолетними.

В заявление вам нужно будет вписать свои личные данные, а также вид деятельности, которую вы собираетесь вести в соответствии с ОКВЭД.

Отвечая на вопрос, за какое время открывается ИП – срок регистрации составляет 5 дней, после этого можно начинать предпринимательскую деятельность.

Способы подачи заявления в налоговую на 2021 год

Вы можете самостоятельно составить заявление, внимательно заполняя все поля. Затем отнести документ в отдел Федеральной Налоговой Службы и оплатить госпошлину. При таком способе вероятность получить одобрение с первого раза очень низка, скорее всего придется переделывать все несколько раз, что не очень удобно. Советуем рассмотреть другие варианты регистрации.

Зарегистрировать ИП с помощью банка, оказывающего такие услуги. Например, "Тинькофф", "Точка" и другие. Под руководством менеджера вы зарегистрируете ИП удаленно. Банк сам заполнит все документы и отправит их в ФНС. Госпошлина в таком случае не оплачивается. Одновременно с подачей будет открыт расчетный счет в банке и станет доступна онлайн-бухгалтерия. Это быстро, удобно и бесплатно. Но если банк допустит ошибку, будет очень сложно внести изменения в заявление.

Через МФЦ или на сайте Госуслуг. В данном случае вы снова заполняете все сами, но заявление перед отправкой проверяют сотрудники. В случае ошибки, ждать ответа придется еще дольше, так как ответ придет через МФЦ. Этот способ стоит использовать, если вы привыкли делать все сами, но боитесь допустить ошибку.

Самый надежный, хоть и самый дорогой способ. Открыть ИП с помощью юриста. В таком случае у вас точно не будет ошибок ни в каких документах, вам все понятно объяснят, выдадут на руки все документы.

Какие есть системы налогообложения, и какую лучше выбрать

На 2021 год существуют следующие варианты налоговых начислений:

Фиксированные суммы налога.

Выплаты, которые зависят от дохода ИП.

В первом случае речь идет о "Едином Налоге на Вмененный Доход" и "Патенте". Если по бизнес-плану и бюджету, вы рассчитываете на доход выше, чем установленный для конкретного вида деятельности в регионе, есть смысл использовать ЕНВД. Так, вы будете выплачивать фиксированную сумму, вне зависимости от дохода.

Если же планируется низкий оборот, а количество сотрудников в штате меньше 15, можно использовать патент на срок до 12 месяцев. Он заменяет собой уплату налога на указанный срок.

Остальные режимы рассчитывают налог из полученного вами дохода.

Таких режимов всего 3: УСН, ЕСХН и ОСНО.

УСН (Упрощенный режим налогообложения) наиболее удобен для начала предпринимательской деятельности. Он требует меньше всего документооборота, не привязывается к региону или виду деятельности. Это очень удобно для владельца бизнеса, который еще не до конца разобрался в документах и отчетностях. Виды расчета налога на данном режиме:

Доходы

Доходы минус расходы

В первом случае вы оплачиваете 6% от общей суммы заработанного, вне зависимости от расходов. Это стоит использовать, если вы не планируете делегировать задачи, а маржинальность вашего бизнеса ниже 60%. В любом другом случае, это невыгодно.

Пример (невыгодный): продано 10 тыс. единиц товара на сумму 1 млн. рублей. Из этой суммы вы закупили еще 15 тыс. единиц на сумму 800 тыс. рублей. Оплатили зарплату рабочим на сумму 80 тыс. рублей. Чистая прибыль составила 120 тыс. рублей. 6% налога от 1 млн. рублей = 60 тыс. рублей. Получается, что приходится отдавать половину всей прибыли. В данном случае лучше выбрать режим “Доходы минус расходы”.

Пример (выгодный): Ведутся работы по строительству домов. Материал закупает клиент. Заработано 2 млн. рублей. Расходы: зарплата рабочим 200 тыс. рублей, покупка строительных инструментов – 20 тыс. рублей. Чистая прибыль составила 1,78 млн. рублей. Из нее нужно уплатить налог в размере 120 тыс. рублей. В итоге, у предпринимателя останется 1,6 млн. рублей чистой прибыли. Отличный результат!

При режиме "Доходы – расходы" вы оплачиваете 15% от суммы заработанного, за вычетом документально подтвержденных расходов и размера страховых взносов. Это стоит использовать в условиях высокой маржинальности бизнеса.

Пример (выгодный): вы продали 10 тысяч единиц товара на сумму 1 млн. рублей. Из этой суммы вы закупили еще 15 тысяч единиц на сумму 800 тыс. рублей. Оплатили зарплату рабочим на сумму 80 тысяч рублей. Чистая прибыль составила 120 тыс. рублей. Налог в данном случае составит 120 000 * 0.15 – 3 330 = 14 670 рублей. Разница в размере налога составляет 45 330 рублей, поэтому стоит правильно выбрать для себя режим налогообложения.

Пример (невыгодный): Деятельность – работы по строительству домов. Весь материал покупает клиент. По итогу работы собственник ИП получает 2 млн. рублей. Заработная плата рабочим составила 200 тыс. рублей, а затраты на приобретение строительных инструментов – 20 тыс. рублей. Итого, чистая прибыль составила 1,78 млн. рублей. Налог при текущем режиме составит 263 670 рублей. В данной ситуации лучше было выбрать налоговый режим “Доходы”.

ЕСХН

Речь идет о Едином сельскохозяйственном налоге, который может применяться только предпринимателями, 70% дохода которых достигается в аграрной промышленности. При данном режиме нет необходимости вести сложную документальную отчетность. Достаточно заполнять сведения о доходах и расходах. Налог зависит от региона и составляет до 6% от дохода за вычетом всех расходов. Это очень удобно, но используется исключительно в условиях аграрной промышленности.

Основной режим налогообложения (ОСНО)

Такой вид налоговой системы несет высокую нагрузку на собственника бизнеса, требуя внимательного и грамотного бухгалтерского учета. Это стандартный для регистрации ИП режим, при котором необходимо будет уплачивать НДС, налог на доход, пенсионные взносы за себя и сотрудников, а также НДФЛ.

Обязательные взносы для индивидуальных предпринимателей на 2021 год

Если доход составляет меньше 300 тысяч рублей, индивидуальный предприниматель обязан уплачивать ежегодные обязательные взносы в две государственные структуры:

Пенсионный Фонд России – 32448 рублей.

Федеральный фонд Обязательного Медицинского Страхования – 8426 рублей.

Если доход ИП превышает 300 тысяч рублей, взносы по медицинскому страхованию не рассчитываются. В этом случае, кроме пенсионного взноса, вы обязаны выплатить 1% от дохода, превышающего сумму в 300 тысяч рублей. К примеру, если ваш доход составил 350 тысяч рублей, то необходимая сумма взноса будет 32448 + 50000*0.01 = 32948 рублей.

Эти взносы следует перечислять ежегодно в обязательном порядке. Если вы начали свою деятельность в середине или конце года, то выплата рассчитывается как сумма взноса, поделенная на количество месяцев деятельности.

Что обязательно нужно сделать после открытия ИП

Теперь, когда мы выяснили, как открыть ИП в 2021 году, уместен вопрос: что нужно сделать, чтобы начать работать и получать деньги?

Откройте расчетный счет. Для этого не нужно ходить по банкам. Скорее всего, в ближайшие 2-3 дня вам будут звонить из всех банков, предлагая сотрудничество и расчетный счет для ИП. Предпринимателю останется только выбрать оптимальный вариант.

Работая в интернет-сфере, потребуется онлайн-касса, электронная подпись.

Рекомендуем также нанять бухгалтера, чтобы не было никаких ошибок и вероятных штрафов. Имейте в виду, что отчетность всегда можно вести самостоятельно. В 2021 году с этим помогает большое количество сервисов, например, онлайн-бухгалтерия, которая идет в комплекте с расчетным счетом в большинстве банков. При режиме УСН, онлайн-бухгалтерии будет достаточно, но при других режимах лучше делегировать эту работу специалисту. Вы освободите время для ведения бизнеса и будете уверены в грамотности отчетов.

Для работы офлайн, индивидуальному предпринимателю также необходим терминал эквайринга и помещение. Помещение выбирайте так, чтобы оно было в прямой доступности для вашей аудитории. ФНС может прийти с проверкой в офис, поэтому не откладывайте документы далеко.

Выбирайте только тех поставщиков, в которых вы не сомневаетесь, чтобы быть уверенным в своевременной поставке товаров и отсутствии проблем с законом.

Попросите помощи у юриста, составьте шаблоны договоров, которые понадобятся при работе с вашим видом деятельности. Можно, конечно, воспользоваться конструктором договоров или составить договор самостоятельно. Но чтобы учесть все нюансы и предупредить ошибки при составлении договора, рекомендуем обратиться к эксперту.

Заключение

Открыть ИП в 2021 году несложно, все можно оформить удаленно. Необходимо своевременно вносить взносы, уплачивать налоги и вести отчетность. Тогда у бизнеса не будет никаких проблем с законом. Для контроля документооборота, финансов и управления потребительскими потоками рекомендуем запустить автоматизированный сервис по онлайн-записи клиентов.